Knight Frank dresse ici un panorama complet des grandes tendances à l’œuvre dans le secteur financier et analyse leurs effets sur le marché locatif des bureaux d’Île-de-France.

Les grandes banques françaises consolident leurs implantations en première couronne

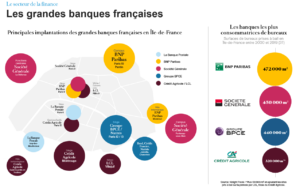

Alors que les grandes banques françaises se concentraient depuis le 19e siècle au cœur de la capitale, elles se sont progressivement éloignées du centre de Paris où plusieurs conservent néanmoins des adresses « vitrines ». L’Ouest fut d’abord privilégié, avec l’installation de la Société Générale à La Défense, qui commença aussi à implanter certains de ses services à Fontenay-sous-Bois selon une logique dictée par le tracé de la ligne A du RER. D’autres pôles ont progressivement vu le jour : dans le Nord-Est (Paris 19e, Pantin, Montreuil) pour BNP Paribas, à Montrouge pour le Crédit Agricole, ou encore dans le 13e et certaines communes du Val-de-Marne pour les entités du groupe BPCE. Les dernières années (2015-2019) ont parachevé cette « nouvelle » géographie bancaire et confirmé l’importance de disposer de surfaces plus grandes et plus efficientes, permettant tout à la fois aux banques d’améliorer leurs espaces de travail et de maîtriser leurs coûts immobiliers. Ainsi, BPCE a poursuivi son ancrage dans le 13e en louant plusieurs immeubles (dont les 90 000 m² des Tours « Duo »), tandis que la Société Générale a pris à bail, au début de 2019, les 30 000 m² de « Sakura » à Fontenay-sous-Bois. Enfin, le Crédit Agricole vient de finaliser la location des 28 000 m² de « L’Académie » à Montrouge. « D’ici la fin de 2021, ce sont près de 200 000 m² de bureaux que la banque occupera dans cette commune, alors qu’elle n’y comptait que 50 000 m² en 2010 » explique David Bourla.

La finance internationale attachée au Quartier Central des Affaires (QCA)

Si la géographie des grandes banques françaises est bien différente de ce qu’elle était il y a quelques décennies, celle de la finance internationale (banques d’affaires et d’investissement, gérants d’actifs, courtiers, etc.) reste quasiment immuable. Du fait d’effectifs plus modestes, de types d’activités et de clients différents, celles-ci ont d’autres besoins et donc d’autres stratégies immobilières que les grandes banques françaises. La nécessité d’être proches de leurs clients et d’offrir les espaces de réception et de travail les plus soignés se traduit ainsi par un attachement quasi exclusif au marché de Paris QCA. L’exemple le plus récent est celui de Lazard Frères, qui s’installera en 2020 sur un peu plus de 10 000 m² au 173 boulevard Haussmann dans le 8e, non loin de son implantation actuelle. Finalisé il y a quelques mois, ce mouvement illustre l’importance que revêt l’immobilier de bureaux pour les grands acteurs de la finance implantés au cœur du quartier central des affaires parisien : une adresse prestigieuse, et des aménagements intérieurs répondant à des enjeux internes (synergies entre collaborateurs) et externes (reflet d’une image de prestige auprès des clients). Un autre mouvement significatif a récemment animé le marché des bureaux du QCA : la prise à bail par Bank of America, à la fin de 2017, de près de 10 000 m² au 49-51 rue La Boétie dans le 8e pour y installer son hub de trading post-Brexit. « Cette prise à bail est jusqu’à présent la transaction la plus importante liée au Brexit en Ile-de-France ; un Brexit dont les effets sur l’activité locative sont encore modestes, même si la donne pourrait changer en fonction de l’issue trouvée, ou non, par les dirigeants britanniques ou européens » analyse David Bourla.

La Fintech plébiscite le centre de Paris

Contraction de financial technology, la « Fintech » désigne ces entreprises qui fournissent des services financiers grâce à des solutions innovantes. Celles-ci sont apparues après la crise économique de 2008 pour repenser le modèle de la finance grâce à la technologie. En France, le développement des Fintech bénéficie majoritairement à la région parisienne, qui héberge près de 80 % d’entre elles. Au sein de l’Île-de-France, les Fintech privilégient très largement Paris et ses quartiers centraux. Ainsi, trois arrondissements concentrent à eux seuls 48 % des Fintech parisiennes : le 2e, cœur historique de l’écosystème des start-up, et les 8e et 9e, pôles tertiaires majeurs de l’Ile-de-France. D’autres polarités, plus modestes, ont émergé du fait de la présence d’incubateurs ou d’accélérateurs, comme la « Station F », inaugurée en 2017 dans le 13e arrondissement. Hors de la capitale, « Swave », logé dans la Grande Arche de La Défense, est né en 2017 de la prise de conscience par les pouvoirs publics de sourcer, d’accueillir et d’accompagner les acteurs les plus innovants de la Fintech.

Le dynamisme des levées de fonds et la nécessité d’embaucher rapidement expliquent l’impératif de flexibilité des Fintech en matière d’immobilier de bureaux. Cette exigence se traduit par une multiplication des locations de courte durée et des sous-locations, d’où une géographie particulièrement mouvante. Proposant un mode d’occupation agile bien adapté aux entreprises du secteur des nouvelles technologies, les Fintech privilégient notamment le coworking. Elles contribuent ainsi au succès de ces espaces, qui ne cessent de se multiplier en région parisienne avec près de 160 000 m² pris à bail depuis le début de 2019 en Île-de-France, après 135 000 m² en 2018 et 100 000 m² en 2017. Cela dit, la grande majorité des Fintech disposent de leurs propres bureaux. Principalement situés dans l’hypercentre de Paris, ceux-ci sont généralement de taille modeste (moins de 500 m²), même si leurs surfaces ne cessent de croître au rythme des levées de fonds et en raison du succès de certaines pépites françaises, à l’exemple des 4 500 m² loués par Younited en 2018 au 21 rue de Châteaudun (Paris 9e). L’analyse de la demande exprimée laisse entrevoir d’autres prises à bail significatives au cours des prochains mois, et notamment par les Fintech du Next 40, ce nouvel indice dévoilé mi-septembre par le gouvernement et dont l’ambition est de faire croître des leaders de rang mondial.

« Avec des taux de vacance actuellement compris entre 1 et 3 % selon les différents quartiers de la capitale, la pénurie de bureaux disponibles pourrait contraindre les futurs mouvements des Fintech. Ces difficultés à se loger devraient continuer de favoriser le recours au coworking. Si les Fintech restent très attachées aux quartiers les plus centraux, la question est également de savoir si leur demande pourrait se reporter sur d’autres secteurs géographiques, mieux pourvus en grandes surfaces de bureaux de qualité, moins onéreux et facilement accessibles par les transports en commun. Ce qui est sûr, c’est que l’immobilier est plus que jamais un sujet stratégique pour les entreprises, qui en dépendent pour poursuivre leur développement et faciliter l’embauche des meilleurs profils » conclut David Bourla.